By: gestione

Le quattro banche fallite? La punta di un iceberg

Tratto da Lettera43

Oggi ne sono fallite quattro (Banca Marche, Etruria, Carife e CariChieti) che valgono solo l’1% del sistema creditizio italiano.

E circa 200 risparmiatori (azionisti e obbligazionisti) sono finiti sul lastrico.

Ma ci siamo chiesti se questa situazione possa investire anche altre banche del sistema, magari di notevoli dimensioni?

Ci siamo domandati se effettivamente il popolo dei risparmiatori (milioni di cittadini) del nostro Paese è a rischio?

Perché una cosa è (quasi) certa: i bilanci delle banche che appaiono sane possono essere non veritieri.

Eprimono utili (o minori perdite) che sembrano non tener conto degli effettivi rischi.

CREDITI ‘NASCOSTI’. È molto probabile che nei conti delle banche i ‘crediti deteriorati’ effettivi non siano quelli iscritti in bilancio.

Ma andiamo con ordine e raccontiamo dapprima la favola dell’accordo sul capitale delle banche, meglio noto come accordo di Basilea.

Un accordo interbancario internazionale di vigilanza prudenziale del 1998 che fissa i requisiti patrimoniali minimi delle banche, il cosiddetto “patrimonio di vigilanza”, per poter “fare banca” e cioè erogare credito sulla base dei risparmi depositati che vanno appunto salvaguardati.

COME SI MISURA IL RISCHIO. Per fare questo le banche devono definire dei precisi criteri di misurazione dei rischi nei confronti delle imprese cui concedono finanziamenti al fine di fornire la probabilità di default (pd) dell’impresa affidata (o che richiede un fido) e cioè la probabiltà in % della insolvenza del rapporto entro un determinato periodo di tempo (tra un anno quella impresa sarà andata in default?) e la Lgd (loss given default), cioè la stima della perdita in % sulla esposizione della banca al momento del default (quanto potrà perdere la banca, sulla somma erogata, tra un anno se quella impresa sarà andata in default?).

Da una complessa funzione matematica che tiene conto soprattutto di questi due fattori emerge poi, per ciascuna banca, la “perdita attesa” (presunta) che ha la conseguenza di imporre alle banche la registrazione nel proprio bilancio di accantonamenti “prudenziali” a fondo rischi su crediti delle varie “perdite attese”, con relativa diminuzione quindi degli utili per gli azionisti. Occorre quindi accantonare quote di capitale proporzionate al rischio assunto, valutato attraverso lo strumento del rating.

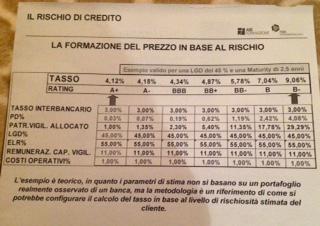

Una tabella sui parametri che definiscono il rating.

Negli anni delle vacche grasse l’algoritmo veniva manipolato

È proprio per questi motivi che ciascuna azienda affidata o affidante, obbligatoriamente dal 2007 (prima era rimasto solo un accordo “formale” che nessuno metteva in pratica perche si trattava di mettere mano agli utili delle banche), deve essere sottoposta a un esame da cui emerge, come per tutte le prove di esame, il famigerato rating, un voto stabilito su una scala di 12 valutazioni che stabilisce se la banca rischia (da 6 a 12 azienda bocciata) o meno (da 1 a 5 azienda promossa) nel concedere i soldi a quella azienda.

VISIONE COMPLESSIVA. Pertanto il sistema del rating, nella sua concezione originaria, avrebbe dovuto offrire alle banche una visione complessiva del portafoglio impieghi (tutte le aziende e i privati a cui prestano soldi) estremamente dettagliata e la possibilità di monitorare costantemente il relativo rischio.

E quindi, se la nostra analisi si fermasse qui, potremmo anche assolvere le banche perché starebbero facendo giustamente (e ribadiamo in maniera trasparente) i loro interessi nel salvaguardare il patrimonio necessario per restituire i soldi ai risparmiatori.

Il problema è un altro però.

UN ALERT GIÀ NEL 2008. Innanzitutto quelle ”pd” e quelle Lgd erano già indicative di un alert negli anni delle “vacche grasse” (ante 2008): perché, all’epoca (e i casi raccontati in Io vi accuso ne sono la conferma) le maglie dell’ingranaggio erano più larghe?

Perche l’algoritmo veniva manipolato per concedere credito a chi già, se i criteri fossero stati applicati in maniera rigida, non lo poteva avere?

Semplice, perché la lobby delle banche doveva fare utili e pensava, conseguenza dei deliri di onnipotenza (controllo inesistente da parte di Bankitalia), che la crisi, seppur fosse arrivata, non avrebbe mai colpito loro gli istituti di credito.

FALSA OBIETTIVITÀ. Inoltre, e qui si configura l’aspetto piu determinante per l’accusa al sistema bancario, l’accordo di Basilea e i relativi modelli predittivi evidenziano oggi una consapevole, ipocrita e ambigua incapacità di cogliere i “veri” profili di rischio delle piccole imprese che scontano quindi una discriminazione dimensionale (rispetto alle medie e grandi imprese) per effetto di una falsa obiettività delle valutazioni che si basano appunto, oggi, su criteri che si utilizzavano fino al 2008, in un altro contesto storico ed economico, distante ormai anni luce dalla crisi imperante ormai da circa otto anni.

E se le ispezioni le facessimo sui crediti ancora in bonis?

Oggi quei criteri non possono essere gli stessi.

Ma si conservano perché solo così le banche giustificano la chiusura della leva del credito e tentano di salvaguardare i loro bilanci.

Il “cartello” ha un grave problema di bilancio determinato da precedente mala gestio e quindi non può assolvere la funzione prescritta dall’articolo 41 della Costituzione (tutela del risparmio).

ANALISI SUI DETERIORATI. Un report della stessa Banca d’Italia sui prestiti deteriorati al luglio 2013 infatti recita che «i gruppi bancari maggiori sono sottoposti a controlli continui attraverso un turnover di ispezioni mirate. Per ciascun gruppo bancario l’analisi si è concentrata su portafogli omogenei in termini di tipologia di credito deteriorato (sofferenze, incagli e ristrutturati), garanzie e settore di attività del debitore. L’analisi ha consentito di identificare 20 gruppi bancari grandi e medi il cui tasso di copertura era inferiore alla media o aveva registrato diminuzioni significative».

Appunto. L’analisi è condotta su un campione di crediti già deteriorati.

QUANTE ANDREBBERO IN DEFAULT? Ma se invece le ispezioni le facessimo sui crediti cosiddetti ancora in bonis o presunti tali (sui quali gli accantonamenti da fare sono nettamente inferiori a quelli previsti per i “deteriorati”)?

Se il prossimo stress test della Banca centrale europea (Bce) tenesse conto di una situazione di bilancio “veritiera”, quante banche dovrebbero ricorrere alla ricapitalizzazione o addirittura al default?

Ritornando agli esempi della mia indagine, se l’impresa avesse già manifestato evidenti segnali di crisi (ha ricevuto un pignoramento da Equitalia per mancato pagamento della Tarsu, non paga le rate di mutuo da oltre otto mesi, ha i fidi interamente utilizzati o sconfinati ed effettivamente incagliati, gli assegni propri sono pagati all’ultimo secondo disponibile o addirittura oltre il termine previsto e quindi segnalati in Cai), da banchieri “etici” la consideremmo tra i crediti in bonis o tra quelli deteriorati?

Il magheggio delle banche per abbattere il costo da 30 a 2 euro

E se facendo una indagine in Centrale rischi verificassimo che è ancora tra i “crediti in bonis”, come potremmo classificare il bilancio di quella banca? Falso.

Siccome ormai non posso farne a meno, ho le prove di quanto sto affermando.

Il mio studio di consulenza ha effettuato una indagine su un campione di circa 50 aziende (piccole imprese), in evidente stato di difficoltà e/o di insolvenza, che avevano affidato mandato professionale per la ristrutturazione dei loro debiti (finanziari, tributari e commerciali).

IL 78% USA IL ”TRUCCO”. Ebbene, verificando la loro posizione in Centrale rischi, il 78% di quelle posizioni sono ancora appostate tra i “crediti in bonis”.

Le banche non hanno alcun interesse a “girare”, in un momento di profonda crisi economica, le posizioni a “crediti deteriorati” (sofferenza o incaglio) per il semplice motivo che dovrebbe incamerare in bilancio un accantonamento di circa 30 euro, mentre se mantenessero la posizione ancora in bonis, al momento, incamererebbero in bilancio solo il “costo dell’accantonamento” di 2 euro.

OCCASIONE PER GLI SQUALI. Be’ ditemi voi se gli squali, in assenza di controlli profondi, si potevano lasciar sfuggire una occasione del genere.

E tutto ciò per non far crollare un sistema.

Perché se iniziano a fallire anche le banche, allora è guerra civile, disordine sociale, caos.

Ma la Bce al prossimo stress test vorrà indagare a fondo sulla reale natura dei crediti appostati in bilancio?

Risparmiatori di tutto lo stivale unitevi.

Le quattro banche fallite sono solo la punta di un iceberg molto piu profondo. Il peggio deve ancora arrivare.