By: gestione

Il paradosso della trasparenza bancaria: un costo che non si vede

Tratto da LaLeggeperTutti

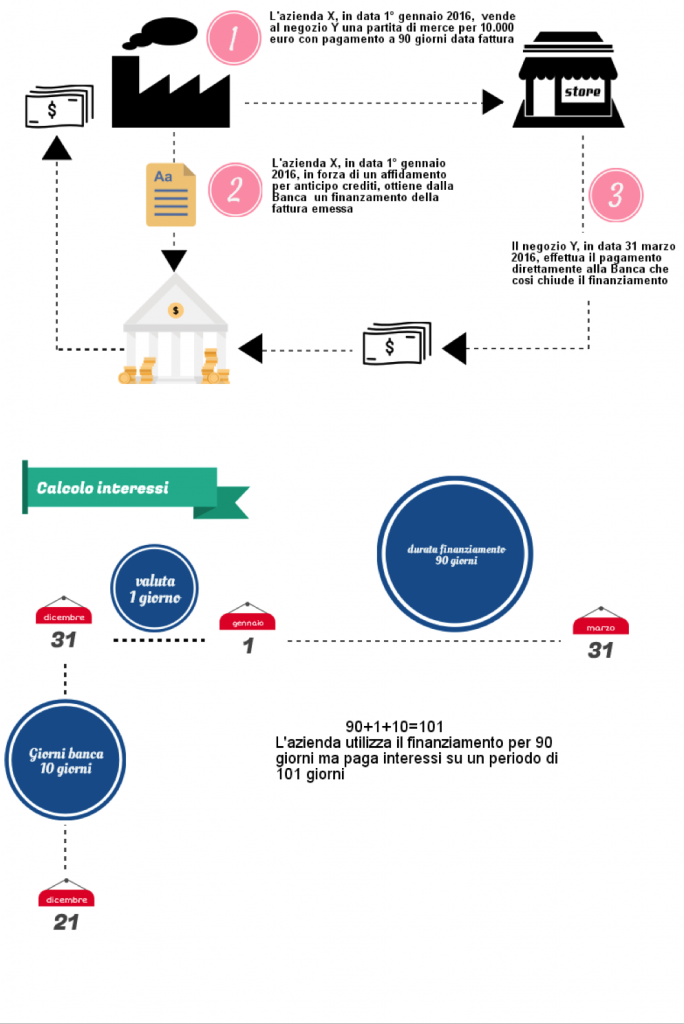

«Aumentiamo i “giorni banca”, tanto nessun cliente se ne accorge e continua a pagare di più». Questo il perverso ragionamento delle banche. L’imprenditore affidato, e il “piccolo” ancor di più, è l’agnellino preferito dalle banche per sacrificarlo sull’altare del profitto non etico! La trasparenza bancaria raggiunge infatti l’apice del paradosso in quella forma di prestito, il cosiddetto “smobilizzo fatture e/o crediti”, probabilmente la più diffusa in questo momento, che «anticipa» all’imprenditore i soldi che lo stesso dovrà incassare più avanti da un suo cliente a cui ha venduto della merce. Ricordo che il mio capo ci raccomandava di accontentare i clienti che manifestavano insoddisfazione per il tasso di interesse applicato (perché troppo alto!) salvo intimarci immediatamente che, in caso di riduzione, dovevamo aumentare i cosiddetti “giorni banca” e ricordarci “tanto nessun cliente se ne accorge e, in tal modo, continua a pagare tanto (se non di più) e non può lamentarsi!” Cerchiamo di spiegarci con un esempio: supponiamo, e a tal proposito serviamoci della infografica a margine, che oggi un’azienda venda una partita per un controvalore di 100.000 euro a una qualsiasi altra azienda con cui ha concordato una modalità di pagamento a novanta giorni dalla data di consegna. La nostra impresa che prima della scadenza dei tre mesi necessita di quei soldi per coprire le spese (pagare fornitori, elargire stipendi, eccetera) chiede alla propria banca di farsi anticipare quell’incasso il giorno dopo la consegna. È bene precisare che, nella maggior parte dei casi, l’istituto non anticiperà mai il 100% dell’importo ma solo l’80% e quindi, nel caso in questione, solo 80.000 euro. Questo perché la banca si cautela, di fronte al rischio di insolvenza dell’acquirente, attraverso il cosiddetto «scarto di garanzia», appunto quel 20%. Ma in questo caso e per semplicità, supponiamo un anticipo del 100% del valore della fattura. Attenzione, perché sarà direttamente l’istituto di credito a incassare dall’impresa debitrice i famosi 100.00 euro e pertanto sarebbe normale e logico che la nostra azienda pagasse soltanto gli interessi sulla somma anticipata per i tre mesi. Sarebbe normale e logico se non stessimo parlando di banche! Il conto, in realtà, sarà assai più salato.

Intanto, per ogni credito o fattura «anticipata», il calcolo degli interessi parte, per effetto della valuta (il giorno da cui decorre il calcolo degli interessi), dal giorno prima della richiesta. Quindi il periodo su cui calcolare gli interessi, nel nostro caso, non è più di novanta giorni ma di novantuno. Nel cumulo degli interessi spropositati pagati dal correntista si aggiungono però anche quelli determinati per effetto dei cosiddetti «giorni banca»: una delle variabili che influisce di più sui costi, in quanto gli interessi sono direttamente proporzionali al numero dei giorni considerati. Cosa significa? La banca, per aumentare il rendimento di ogni singola operazione, aggiunge a suo piacere (assurdo ma è così) un numero di giorni a ciascun effetto in scadenza, allargando così il periodo su cui calcolare gli interessi. Maggiorando il numero dei giorni, il totale degli interessi sarà più elevato. Il numero dei giorni banca è legato anche al potere contrattuale dell’affidato (sempre che se ne accorga) e va, normalmente, da cinque a undici giorni. Ma io ho le prove che i giorni banca possano arrivare anche a venticinque. Nel nostro esempio, l’azienda utilizza un affidamento per novanta giorni ma paga interessi, per volontà dell’istituto, calcolati su un periodo che va da un minimo di novantacinque-cento fino a centoventi giorni. Ma la cosa più assurda è che i “giorni banca” sono difficili da rintracciare sia negli estratti conto che nel documento di sintesi! Non esistono per l’imprenditore, il quale li deve solo pagare ma non può mai sapere quanti sono! Alla faccia della trasparenza e dell’aiuto concreto all’economia. Come può allora il correntista capire per grosse linee che il prezzo pattuito è diverso da quello effettivamente pagato? Come può, per induzione, assumere consapevolezza che esistano voci di costo che non sono evidenziate negli estratti conto? A tal proposito, può essere utile servirsi dell’ISC, l’Indicatore sintetico di costo, anche chiamato Taeg, Tasso annuo effettivo globale. Si tratta di un valore che fornisce un’indicazione del costo complessivo del conto, considerando le spese e le commissioni addebitabili al cliente nel corso dell’anno, esclusi oneri fiscali e interessi. Un parametro che le banche devono indicare nell’estratto conto ai clienti, ma che sistematicamente viene ignorato dalla maggioranza degli italiani. Nell’ISC, oltre al rimborso del capitale e al pagamento degli interessi, sono di norma incluse le seguenti voci: spese di istruttoria; spese di revisione del finanziamento; spese di apertura e chiusura della pratica di credito; commissione da pagare per il servizio di incasso (nel nostro caso, per la riscossione dei 100.000 euro dopo tre mesi), calcolata a forfait oppure per singola fattura presentata, la «commissione di insoluto» per ogni fattura non pagata regolarmente alla scadenza, spese di assicurazione o garanzia, imposte dal creditore e tese ad assicurare il rimborso totale o parziale del credito in caso di morte, invalidità o infermità del soggetto finanziato; costo dell’attività di mediazione svolta da un terzo, se necessaria per l’ottenimento del credito; ogni altra spesa contrattualmente prevista connessa con l’operazione di finanziamento. Il fatto che nell’ISC siano inclusi altri costi, oltre alla restituzione del capitale avuto in prestito e agli interessi veri e propri, comporta che il costo complessivo del finanziamento possa essere più alto del tasso nominale dichiarato dal soggetto finanziatore e possa avere, in certi casi, effetti importanti per quanto riguarda il possibile sforamento della soglia fissata per i tassi usurari. Quindi, per differenza se la somma di tutto ciò è diversa (minore) di quanto effettivamente pagato, la differenza dovrebbe essere rappresentata dai “giorni banca”. L’estratto conto scalare, garantisce quindi la possibilità di verificare, almeno una volta all’anno, se il proprio conto corrente costa troppo, come spesso accade, ma soprattutto se ci sono costi occulti! Si tratta di un esercizio complesso e articolato cui ci si può arrivare per sperimentazione. Basterebbe semplicemente essere più trasparenti!